Дивергенция в трейдинге — это ситуация, когда цена актива и технический индикатор в торговой платформе начинают двигаться в разных направлениях.

Цена актива может расти, а индикатор уже указывает на ослабление этого роста. Это важный сигнал, что тренд может в скором времени развернуться.

Пример из практики: Представьте, что цена акций на графике движется в верхнем направлении и обновляет новый максимум, но индикатор (например, RSI) показывает движение в низ, формируя при этом минимум.

То есть показания индикатора начинают кардинально расходиться с тем, что мы видим на реальном графике биржевого актива. Это может свидетельствовать о слабости покупателей и сигнализировать о возможном падении.

Виды дивергенций в трейдинге

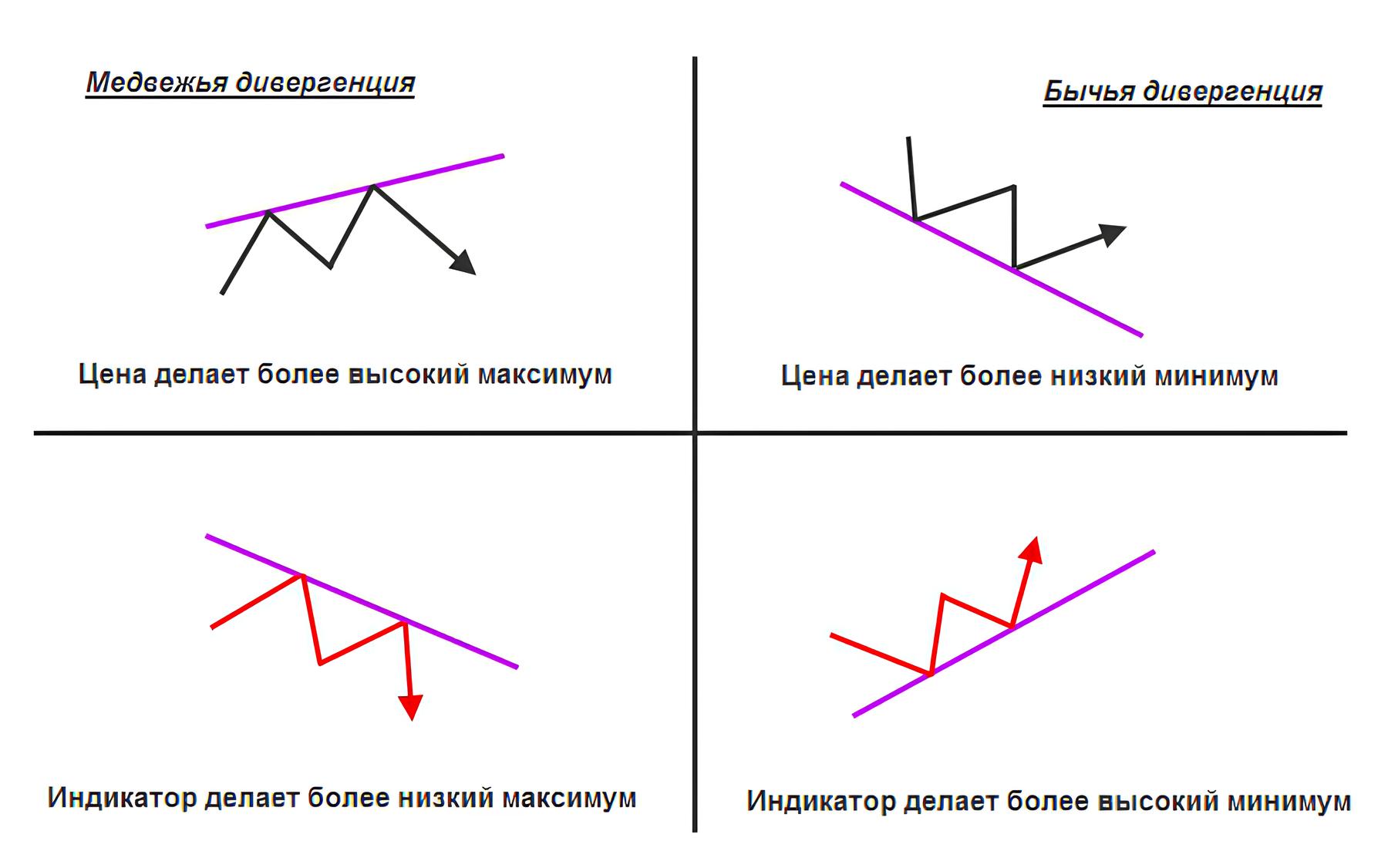

Бычья дивергенция — сигнал к росту. Цена устанавливает новый минимум, но индикатор уже не подтверждает его, формируя более высокий минимум. То есть на графике нисходящий тренд, а индикатор показывает восходящий.

Медвежья дивергенция — сигнал к снижению. Цена формирует новый максимум, но индикатор рисует более низкий максимум. То есть, на графике тенденция к нисходящему тренду.

Индикаторы для определения дивергенции

Самыми популярными индикаторами для поиска дивергенции являются:

RSI (Relative Strength Index) — Индекс относительной силы, это осциллятор, измеряющий скорость и изменение ценовых движений. Значения индикатора колеблются от 0 до 100. Традиционно уровни выше 70 считаются зоной перекупленности, а ниже 30 — зоной перепроданности.

Применение RSI: Определение зон перекупленности/перепроданности: Когда RSI превышает 70, это может указывать на перекупленность актива; ниже 30 — на перепроданность.

Выявление дивергенций: Если цена достигает нового максимума, а RSI не подтверждает этот максимум, это может сигнализировать о слабости тренда.

MACD (Moving Average Convergence Divergence) — Схождение/расхождение скользящих средних, это индикатор, основанный на разнице между двумя экспоненциальными скользящими средними (обычно 12 и 26 периодов). Также используется сигнальная линия (9-периодная EMA) и гистограмма, отображающая разницу между MACD и сигнальной линией.

Применение MACD: Пересечения линий: Когда линия MACD пересекает сигнальную линию снизу вверх, это может быть сигналом на покупку; сверху вниз — на продажу.

Дивергенции: Если цена достигает нового максимума, а MACD не подтверждает этот максимум, это может указывать на ослабление восходящего тренда.

Как использовать дивергенцию в реальной торговле

- Подтверждение сигнала: не полагайтесь только на один индикатор. Используйте уровни поддержки и сопротивления для подтверждения.

- Управление рисками: даже самый сильный сигнал не гарантирует разворот. Устанавливайте стоп-лоссы.

- Терпение: иногда сигнал появляется задолго до разворота. Не стоит торопиться с решением.

- Дивергенция — это полезный инструмент трейдинга, особенно если вы ищете признаки изменения тренда. Используйте её вдумчиво, сочетая с другими элементами анализа, чтобы принимать взвешенные решения на рынке.